この記事では、遊雅堂の利益に生じる税金について詳しく解説していきます。

遊雅堂の税金について「そもそも納税は必要?」「いくら稼いだら確定申告するの?」といった疑問をお持ちの方も多いのではないでしょうか。

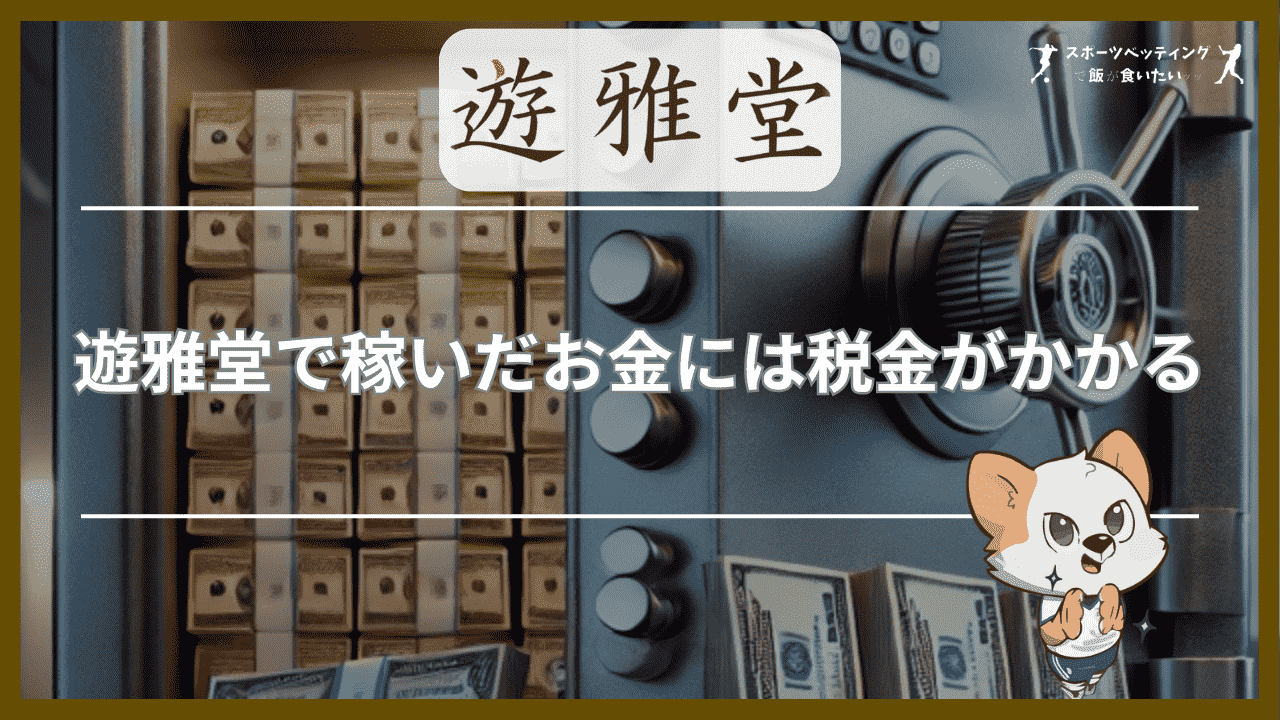

遊雅堂で得た利益には一定額を超えると納税義務が発生しますが、給与所得者と無職の方では確定申告が必要な金額が異なります。

この記事では、納税が必要となる基準や、税金を納めるまでの流れを紹介していますので、遊雅堂でかかる税金に関して知りたい方は、ぜひ最後までご覧ください!

レン

レン

好きなところから読む

遊雅堂で稼いだお金には税金がかかる

遊雅堂のスポーツベッティングやカジノゲームなどで一定額以上の利益が生じた場合、所得税を納める必要があります。ここでは、遊雅堂でいくら稼ぐと税金がかかるのかを解説します。

遊雅堂の利益は基本的に「一時所得」として扱われる

遊雅堂で稼いだお金は、基本的に「一時所得」とみなされます。一時所得は、ビジネスや会社の仕事といった営利目的の行為以外で得た所得を指し、具体的には以下のようなものが当てはまります。

- 懸賞や福引の賞金品

- 競馬・競艇・競輪などの公営ギャンブルの払戻金

- パチンコやスロットの利益

- 保険の一時金や満期返戻金

- 法人から贈与された金品

- 落とし物を届けた際の報労金

ブックメーカーで生活できるほど稼いでおり、投資や事業として認められた場合は「雑所得」として扱われる可能性があります。

ただし、本人が投資目的でブックメーカーを利用している意識があっても、税務署から認められなければ一時所得に該当します。

ソラ

ソラ

【給与所得者】年間の利益が90万円を超える場合に税金がかかる

会社員やパート・アルバイトなどの給与所得者の場合、遊雅堂での年間利益が90万円を超えると税金がかかります。

なぜ、90万円を超えると納税義務が発生するかというと、給与所得者の方は給与所得以外の所得の合計が年間20万円を超えると確定申告を行う必要があるからです。

ただし、一時所得には年間50万円の特別控除があり、課税対象額はそこに1/2を掛けた金額で算出されます。

- 一時所得=収入金額-収入を得るための支出-特別控除(最大50万円)

- 課税対象額=一時所得×1/2

例えば、1年間でのブックメーカーの収入が140万円、支出金額が50万円の場合の計算式は以下のとおりです。

一時所得=150万円(収入)-60万円(支出)-50万円(特別控除)=40万円

なお、ここで支出金額として引いた50万円は、140万円の収入を得るために支払った賭け金のみです。こちらの利益と直接関係のない賭け金については、支出に含まれません。

レン

レン

その後、下記のように一時所得の課税対象額を計算します。

課税対象額=40万円(一時所得)×1/2=20万円

この場合、20万円以内に収まっているため所得税の確定申告は不要です。

一方、課税金額が20万1,000円のように、20万円を超えてしまうと確定申告をしなければなりません。

レン

レン

【無職の方】年間の利益が146万円を超える場合に税金がかかる

専業主婦(主夫)やアルバイトをしていない学生など、無職の方の場合は、遊雅堂での年間利益が146万円を超えると税金がかかります。

支出を差し引いた年間の利益が146万円の場合、以下のように算出されます。

- 一時所得=146万円(収入)-50万円(特別控除)=96万円

- 課税対象額=96万円×1/2=48万円

このように、課税額は48万円となりますが、所得税には基礎控除48万円が適用されます。課税額は0円となるため、所得税の確定申告は不要です。

一方、147万円の利益を得た場合は課税額として1万円が残るため、納税義務が発生します。

\登録だけで6,000円の無料ボーナスが貰える!/

\VISAやMASTERカードの入金にも対応!/

遊雅堂で税金を納める際の計算方法

ここでは、給与所得者が遊雅堂で稼いだ場合に納める所得税の計算方法を紹介します。どのくらい納税する必要があるのか知りたい方は、ぜひ参考にしてください。

一時所得の計算方法

まずは、ブックメーカーでの収入と支出を確認する必要があります。例えば、ブックメーカーを年に4回利用し、以下のような収支であったとします。

| 日付 | 収入 | ベット額 | 収支 |

|---|---|---|---|

| 2/1 | 10万円 | 15万円 | -5万円 |

| 4/1 | 50万円 | 10万円 | +40万円 |

| 6/1 | 100万円 | 30万円 | +70万円 |

| 10/1 | 10万円 | 20万円 | -10万円 |

このうち、利益が発生しているのは4/1と6/1の2回であり、そのほかのマイナス収支ときの収入や賭け金は計算から除外します。利益が生じた日の収入とベット額をそれぞれ合算すると以下のとおりです。

- 収入=50万円+100万円=150万円

- ベット額=10万円+30万円=40万円

さらにここから、課税対象額を算出します。

- 一時所得=150万円(収入)-40万円(支出)-50万円(特別控除)=60万円

- 課税対象額=60万円×1/2=30万円

ソラ

ソラ

所得税の計算方法

ここまでの計算で課税対象額を把握できましたが、そのまま課税されるわけではありません。

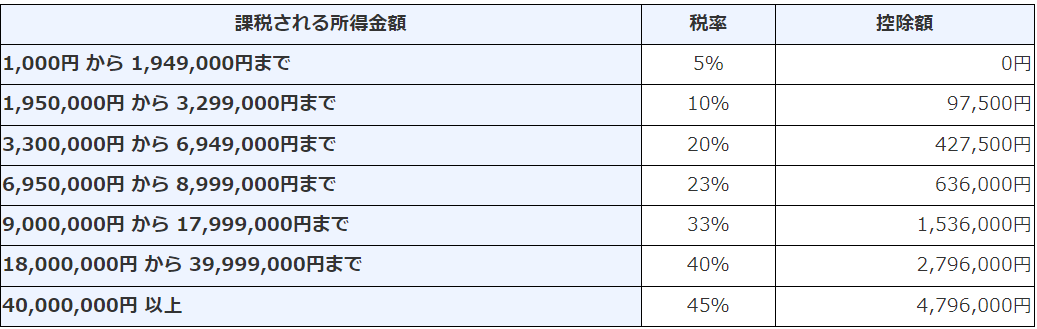

一時所得は、その他の所得と合わせて計算する「総合課税」のため、収入を合算する必要があります。納税額を計算する際には、国税庁の「所得税の税率」に掲載された速算表を利用します。

例えば、控除を差し引いた給与所得が400万円で、一時所得の課税金額が30万円のときの所得税は、次のように導き出せます。

所得税

=(課税対象額 × 税率 – 控除額) × 1.021(復興特別所得税)※

=(430万円×20%-42万7,500円)× 1.021

=44万1,582.5円

≒44万1,582円

※平成25年から令和19年までの確定申告が対象

上記のように、納税額が44万1,582円であることがわかりました。

ソラ

ソラ

遊雅堂で得た利益の税金を納める流れ

遊雅堂で得た利益にかかる税金を納めるには、収入と支出を計算し、税務署に確定申告書を提出するなどの手続きが必要です。ここでは、遊雅堂で稼いだ場合の納税手続きの流れをわかりやすく紹介します。

- 収入と支出を計算する

- 必要書類を準備する

- 確定申告書を作成する

- 確定申告書を提出する

- 所得税を納める

①収入と支出を計算する

まずは、遊雅堂での収入と支出を計算しましょう。この際に、負けた際の賭け金は含めずに、利益が出た回のみの情報を集める点に注意が必要です。

ソラ

ソラ

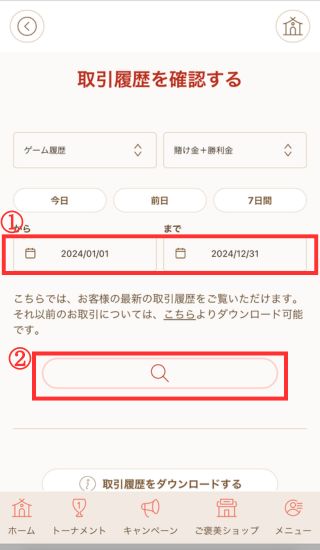

これまでの賭け金と勝利金を知りたい方は、下記の手順で遊雅堂の「取引履歴」から確認してください。

- 人型アイコン(メニュー)をタップ

- 「取引履歴」をタップ

- 検索項目の変更

- 期間を指定して検索

遊雅堂にログインし、上部の人型アイコン(メニュー)をタップします。

「取引履歴」をタップしましょう。

上部の検索項目を「ゲーム履歴」「賭け金+勝利金」に変更してください。

ソラ

ソラ

①ゲーム履歴の検索期間を(例:2024/01/01〜2024/12/31)指定します。

②虫眼鏡マークをタップすると、指定期間の賭け金と勝利金を確認できます。

②必要書類を準備する

確定申告に必要な以下の書類を準備しましょう。

- 確定申告書

- 源泉徴収票(給与所得者の場合)

- 支出についての領収書

- 控除申請に必要な書類

- 本人確認書類

③確定申告書を作成する

遊雅堂の収支の確認と、必要書類の準備が完了したら、確定申告書を作成します。作成時の主なポイントは以下のとおりです。

- 所得は「一時」と記入する

- 「種目・所得の生じる場所」は空欄あるいは「懸賞金」と記入する

- 「収入金額」には特別控除(50万円)を差し引く前の収入額を記入する

- 「必要経費等」には利益を得るためにかかった費用を記入する

レン

レン

④確定申告書を提出する

確定申告書が完成したら、税務署に提出しましょう。提出方法としては以下の3つが挙げられます。

- 所轄税務署に持参して提出

- 所轄税務署に郵送

- e-Taxを利用してオンラインで提出

確定申告書は、稼いだ年の翌年の2月16日〜3月15日までに提出しなければなりません。

なお、2025年の受付期間は2月17日〜3月17日であるため、間違えないように注意しましょう。

レン

レン

⑤所得税を納める

納税する所得税額が把握できたら、以下のいずれかの方法で納付しましょう。

- 振替納税(口座引落)で納付

- e-Taxで納付

- インターネットバンキングで納付

- 「国税クレジットカードお支払いサイト」からクレジットカードで納付

- 「国税スマートフォン決済専用サイト」からスマホアプリで納付

- コンビニで納付

- 納付書を利用して金融機関または所轄税務署の窓口で納付

ソラ

ソラ

\登録だけで6,000円の無料ボーナスが貰える!/

\VISAやMASTERカードの入金にも対応!/

遊雅堂で稼いでいることを会社にバレないようにする方法

副業禁止の企業に勤務しているなどの理由で、遊雅堂で稼いでいることを会社にバレたくないという方も多いことでしょう。

そのような方は、確定申告の住民税の徴収方法で「普通徴収」を選ぶことをおすすめします。

普通徴収を選んだ場合、遊雅堂で稼いだ金額にかかる住民税について自分で納付書を使用して納めることになります。

そのため、会社での特別徴収(給与天引き)に遊雅堂の稼ぎで生じた住民税は含まれないため、住民税が高くならず、副業がバレる可能性を軽減できるのです。

普通徴収の適用方法としては、確定申告時に「確定申告書第二表」の「住民税に関する事項」の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」の項目で「自分で納付」に「⚪︎」をつけるだけです。

会社に副業がバレたくない方は、確定申告書の作成時に徴収方法の選択を間違えないように注意しましょう。

ソラ

ソラ

遊雅堂で得た利益で納める税金を抑える方法

遊雅堂で獲得した利益が多くなると、そのぶん所得税として支払う金額も増えてしまいます。納税額を抑えるには、以下の方法が挙げられます。

- 遊雅堂での利益を90万円以内に抑える(給与所得者の場合)

- 遊雅堂での利益を146万円以内に抑える(無職の方の場合)

- 遊雅堂から分けて出金する

前述したように、給与所得者の場合、年間の利益が90万円を超えると納税義務が発生します。

そのため、利益が90万円に近づいてきた段階で、年内の遊雅堂の利用を控えることで、遊雅堂の利益に対する所得税の負担がなくなります。無職の方の場合は、利益を146万円以内に抑えることで、確定申告が不要です。

また、遊雅堂のアカウント残高を分けて出金する方法もおすすめです。

一時所得の対象となるのは、銀行口座に出金された金額のみですので、以下のように出金額を減らすことで納税額を抑えられる可能性があります。

150万円をまとめて引き出す

- 一時所得=150万円(利益)−50万円(支出)−50万円(特別控除)=50万円

- 課税対象額=50万円×1/2=25万円

半分の75万円を引き出す

- 一時所得=75万円(利益)−25万円(支出)−50万円(特別控除)=0円

- 課税対象額=0円

ソラ

ソラ

遊雅堂の税金に関するよくある質問

ここでは、遊雅堂の税金に関するよくある質問へと回答します。

遊雅堂の利益に関して税金を納めないとバレますか?

税金を正しく納税しないとバレる可能性が高いです。

なぜなら、遊雅堂などのブックメーカーを利用する場合、銀行口座に入出金履歴が残るからです。

このようなお金の動きを税務署は確認できるため、収入と納税額が一致しないことを簡単に把握されてしまいます。

レン

レン

遊雅堂で稼いだのに税金を納めないときのリスクはありますか?

税金未払いや正しい金額を納税していない場合、以下のようなペナルティを課される可能性があります。

| ペナルティ | 概要 |

|---|---|

| 過少申告加算税 |

申告期限内に申告していたものの、納税すべき額より申告額が少ない場合に、本来納税すべき金額の10〜15%が加算される。 |

| 無申告加算税 |

申告期限を過ぎて申告書を提出しなかった場合、本来納税すべき金額に15〜30%が加算される。 |

| 不納付加算税 | 源泉所得税を期限までに納付しなかった際に課される税。自主的に申告した場合は5%、税務署に指摘された場合は10%の税が課される。 |

| 重加算税 |

納税額を意図的に隠ぺいして無申告や過少申告を行った際に、悪質と判断されると、本来納税すべき金額に35~40%が加算される。 |

| 延滞税 | 税金が期限までに納付されない場合、納付期限翌日から納付日までの日数に応じて税金が課される。 |

レン

レン

大学生が遊雅堂で稼いだ場合でも税金を納める必要がありますか?

大学生でも一定金額以上を稼いだ場合は税金を納める必要があります。

給与所得者の場合は遊雅堂の利益が90万円超、収入が遊雅堂のみの場合は利益が146万円超えると確定申告が必要です。

遊雅堂でいくら稼ぐと夫の扶養を外れてしまいますか?

税制上の扶養の観点では48万円と133万円が基準となります。

下記のように、合計所得によって適用される控除が異なり、夫の負担する所得税額が変化します。

- 妻の合計所得が48万円以下:配偶者控除が適用される

- 妻の合計所得が48万円超〜133万円以下:配偶者特別控除が適用される

※夫の年収は1,000万円以下

配偶者特別控除では、妻の所得金額に応じて夫の所得税の控除額が少なくなります。

夫の所得控除が減少すると、世帯としての金銭的負担が大きくなるため、そのことを考慮したうえで収入をコントロールする必要があるでしょう。

レン

レン

外貨でベットしている場合にはいつの金額が適用されますか?

外貨でベットしている場合は、利益が確定したタイミングでのレートで換算します。

例えば、4月1日に米ドルで賭けて利益が発生した場合は、その日のレートで日本円に換算して確定申告を行います。

遊雅堂では支払調書を取得できますか?

遊雅堂では支払調書は取得できません。

ただし、記事内で解説したように「人型アイコン(メニュー)>取引履歴」からこれまでの賭け金と勝利金を確認できます。その数字をもとに、1年間の収支を計算しましょう。

\登録だけで6,000円の無料ボーナスが貰える!/

\VISAやMASTERカードの入金にも対応!/

遊雅堂の税金についてのまとめ

今回は、遊雅堂で稼いだお金にかかる税金について解説しました。

遊雅堂での年間利益が、給与所得者の場合は90万円超、無職の方の場合は146万円を超えると所得税を納める必要があります。

稼いだ金額によっては家族の扶養から外れる可能性もあるため、いくらまで稼いで良いかを考えたうえで、スポーツベッティングやカジノゲームにベットすることを心がけましょう。

ソラ

ソラ

\登録だけで6,000円の無料ボーナスが貰える!/

\VISAやMASTERカードの入金にも対応!/